Dieser Text bezieht sich auf die

. Die Version die für die

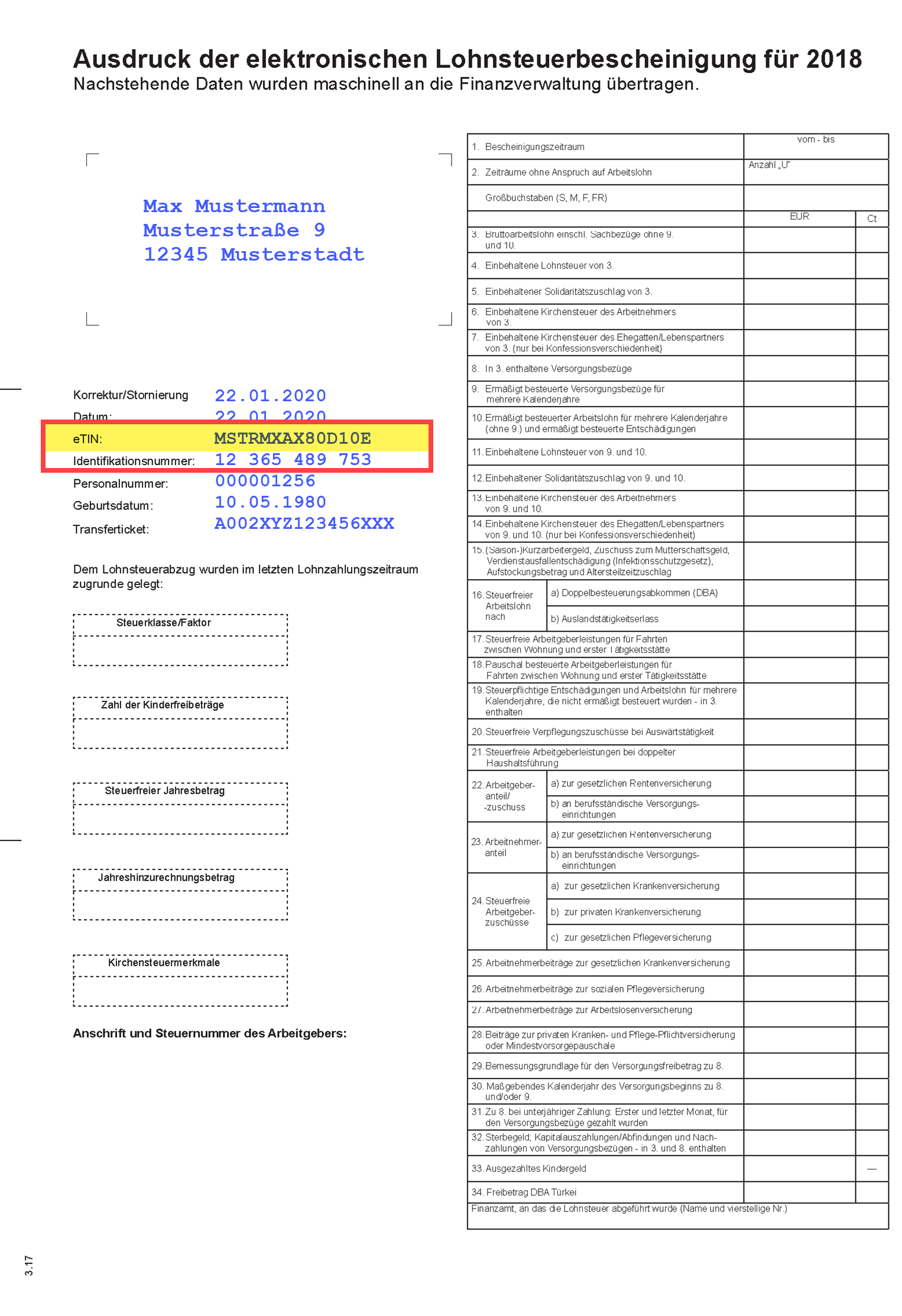

Was ist die eTIN und wo finde ich diese?

eTIN (electronic Taxpayer Identification Number bzw. elektronische Transfer-Identifikations-Nummer)

Alle Angaben auf der Lohnsteuerbescheinigung meldet der Arbeitgeber am Ende des Jahres auf elektronischem Weg der Finanzverwaltung, als Beleg darüber erhalten Sie die Lohnsteuerbescheinigung.

Auf Ihrer Lohnsteuerbescheinigung ist auch die eTIN zu finden, die Sie in Ihrer Steuererklärung eintragen müssen, damit das Finanzamt die vom Arbeitgeber übermittelten Daten Ihnen zuordnen kann. Zunehmend wird die eTIN durch die neue Steuer-Identifikationsnummer ersetzt.

(2022): Was ist die eTIN und wo finde ich diese?

Welche Steuerklasse gilt für wen?

Als steuerpflichtiger Arbeitnehmer werden Sie für den laufenden Lohnsteuerabzug in eine von sechs Steuerklassen eingeordnet. Die Höhe des Steuerabzugs richtet sich vor allem nach Ihrer Steuerklasse. Die Steuerklasse hängt von Ihrem Personenstand ab:

Steuerklasse 1

- Ledige, Verwitwete, Geschiedene, dauerhaft getrenntlebende Ehepaare und Verheiratete mit im Ausland lebendem Ehepartner,

Steuerklasse 2

- Alleinerziehende, die den Entlastungsbetrag für Alleinerziehende geltend machen können,

Steuerklasse 3

- Verheiratete, deren Ehepartner entweder nicht erwerbstätig ist oder als Arbeitnehmer der Steuerklasse 5 angehört (vorausgesetzt die Ehegatten leben zusammen),

- Verwitwete im ersten Jahr nach dem Tod des verstorbenen Ehegatten (vorausgesetzt der Verstorbene war unbeschränkt steuerpflichtig und die Ehepartner lebten zusammen).

- Tipp: Die Steuerklassen-Kombination III/V lohnt sich vor allem, wenn ein Ehepartner wesentlich mehr verdient als der andere.

Steuerklasse 4

- Verheiratete Ehepartner, die zusammen leben und beide unbeschränkt steuerpflichtig sind.

Tipp

Die Steuerklassenwahl 4/4 ist am günstigsten für Ehepartner, die ungefähr gleich viel verdienen.

Steuerklasse 5

- Verheiratete, wenn der andere Ehepartner in Steuerklasse III ist. (Vorausgesetzt die Ehepartner leben zusammen)

Tipp

Die Steuerklassen-Kombination III/V lohnt sich vor allem, wenn ein Ehepartner wesentlich mehr verdient als der andere.

Steuerklasse 6

- Arbeitnehmer, die bei mehr als nur einem Arbeitgeber beschäftigt sind.

Seit 2010 haben berufstätige Ehepaare eine zusätzliche Wahlmöglichkeit bei den Steuerklassen. Neben den Steuerklassenkombinationen 3/5 und 4/4 gibt es nun auch das so genannte Faktorverfahren. Bei der Steuerklassen-Kombination 4-Faktor/4-Faktor werden von vornherein Freibeträge in der Lohnsteuerberechnung berücksichtigt. Dadurch ist die Differenz zwischen gezahlter Lohnsteuer und tatsächlicher Steuerschuld am Jahresende geringer.

Sonderfall: Steuerklasse 0

Arbeitnehmer mit Wohnsitz im Ausland erhalten die besondere Steuerklasse 0. Der Arbeitslohn ist in Deutschland dann aufgrund eines Doppelbesteuerungsabkommens steuerfrei

(2022): Welche Steuerklasse gilt für wen?

Wer bekommt die Inflationsausgleichsprämie?

Wenn Arbeitgeber ihren Mitarbeitern eine so genannte Inflationsausgleichsprämie gewähren (Inflation, Inflationsrate, Teuerungsrate), bleibt diese bis zu einem Betrag von 3.000 Euro steuer- und sozialversicherungsfrei. Voraussetzung für die Steuerfreiheit ist, dass die Leistung zusätzlich zum ohnehin geschuldeten Arbeitslohn gewährt wird. Die Regelung gilt für Zahlungen, die vom 26.10.2022 bis zum 31.12.2024 gewährt werden (§ 3 Nr. 11c EStG).

Naturgemäß kommen nach entsprechenden Neuregelungen immer wieder Fragen auf, so unter anderem, ob die Zahlung einer Inflationsausgleichsprämie für Arbeitgeber verpflichtend ist. Und, falls diese gezahlt wird, ob Arbeitgeber diese gleichmäßig an alle Arbeitnehmer des jeweiligen Unternehmens leisten müssen. Zur ersten Frage lautet die Antwort "Nein, es besteht keine Verpflichtung". Die zweite Frage hat die Parlamentarische Staatssekretärin Katja Hessel nach der Anfrage des Abgeordneten Fritz Güntzler (CDU/CSU) wie folgt beantwortet:

"Die mit § 3 Nr. 11 EStG beschlossene Steuerfreiheit der Inflationsausgleichsprämie sieht keine Regelung vor, dass die Prämie an alle Arbeitnehmerinnen und Arbeitnehmer ausgezahlt werden muss. Zudem handelt es sich dabei um einen steuerlichen Freibetrag, der innerhalb des Begünstigungszeitraums auch in Teilbeträgen an die Arbeitnehmerinnen und Arbeitnehmer ausgezahlt werden kann" (Bundestags-Drucksache 20/3987 vom 14.10.2022).

Steuererklaerung-Student.de

Auch wenn sowohl die grundsätzliche Zahlung der Inflationsausgleichsprämie als auch eine eventuelle Verteilung unter den Arbeitnehmern - steuerlich - im freien Belieben des Arbeitgebers stehen, können sich aus dem Tarif- oder dem Arbeitsrecht abweichende Handhabungen ergeben. So dürfen Arbeitgeber nicht willkürlich bestimmte Arbeitnehmer begünstigen bzw. andere benachteiligen. Sofern nicht alle Arbeitnehmer eine Prämie erhalten oder diese ihrer Höhe nach differenziert gezahlt wird, müssen objektive Gründe für die unterschiedliche Behandlung vorliegen. Ansonsten gilt arbeitsrechtlich der Gleichbehandlungsgrundsatz.

Steuererklaerung-Student.de

Informationen zur Inflationsausgleichsprämie finden Sie im offiziellen Fragen-Antworten-Katalog des Bundesfinanzministeriums.

(2022): Wer bekommt die Inflationsausgleichsprämie?